Блог им. Kitten |Конференция на заседании ЕЦБ

- 21 января 2021, 12:37

- |

Фондовый рынок США вырос на инаугурации Байдена до очередных исторических максимумов, ожидания огромных фискальных стимулов поддерживают оптимизм на рынках, но любая заминка в Конгрессе США с одобрением пакета стимулов на 1,9 трлн. долларов приведет к фиксированию прибыли.

Байден подписал ряд исполнительных указов, в частности вернул США к участию в Парижском соглашении по климату и сотрудничеству с ВОЗ.

Решение Байдена об отзыве разрешения на строительство нефтепровода Keystone XL с Канадой стало первым разочарованием для стран, рассчитывавших на возврат США к более тесному сотрудничеству с традиционными стратегическими партнерами, завтрашний телефонный разговор Байдена с Трюдо важен для динамики луни.

Сегодня внимание участников рынка будет сфокусировано на заседании ЕЦБ и саммите лидеров ЕС.

ЕЦБ огласит решение в 15.45мск, но изменений не ожидается.

Пресс-конфеенция Лагард начнется в 16.30мск, интерес представляет мнение Лагард о влиянии мер карантина на рост экономики и инфляции в 1 квартале 2021 года.

Более вероятно, что Лагард допустит отрицательные темпы роста ВВП Еврозоны в 1 квартале, но компенсирует сие ожиданиями по сильному восстановлению экономики во втором полугодии.

Лагард должна предвосхитить реакцию рынка на рост инфляции в Еврозоне через заверения о том, что данный рост инфляции ожидается временным и не приведет к ужесточению политики ЕЦБ.

Баланс пессимизма в отношении краткосрочных перспектив Еврозоны и оптимизма в среднесроке определит динамику евро, но сильная реакция маловероятна.

Саммит лидеров ЕС начнется в форме видеоконференции в 20.00мск.

Лидеры ЕС обсудят ситуацию с пандемией коронавируса, темпы вакцинации и возможность закрытия внешних и внутренних границ ЕС для предотвращения распространения новых штаммов коронавируса.

На текущий момент достоверно известно о предложении Германии по закрытию границ с Британией.

Полное закрытие внешних и внутренних границ ЕС станет негативом для евро, закрытие границ с Британией является негативом для фунта, который пока находится в выигрышном положении по причине нивелирования ожиданий на снижение ставки ВоЕ до отрицательных значений на фоне быстрых темпов вакцинации населения Британии.

Блок данных США в 16.30мск вторичен, но важен для оценки роста экономики США и, как следствие, для понимания риторики ФРС на заседании 27 января.

Экономические данные сегодня:

— 16.30мск недельные заявки по безработице в США.

Важный релиз, продолжение роста заявок заложит негативные ожидания на январские нонфармы и, как следствие, на более длительную мягкую политику ФРС.

— 16.30мск производственный индекс ФРБ Филадельфии.

Крупный и свежий индекс даст понимание о тенденции в производственном секторе США в январе.

— 16.30мск закладки новых домов и разрешения на строительство в США.

Отчет скорректирует ожидания по росту ВВП США в 4 квартале.

— 16.30мск отчет ADP Канады.

Негативный отчет заронит сомнения в в отношении дальнейшей политики ВоС.

— 18.00мск доверие потребителей Еврозоны.

Один из релизов, косвенно указывающий на качество PMI Еврозоны с публикацией завтра.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. Kitten |Соскучились по Италии? Обзор на предстоящую неделю от 17.01.2021

- 17 января 2021, 22:12

- |

По ФА…

1. Заседание ЕЦБ, 21 января

Это будет проходное заседание без изменения политики и новых экономических прогнозов.

Данное заседание фактически не представляет интереса, пресс-конференцию Лагард необходимо отследить для исключения сюрпризов.

Наибольший интерес вызовет мнение Лагард о тренде экономики Еврозоны в 1 квартале 2021 года, участники рынка ожидают возвращение ВВП Еврозоны на отрицательную территорию в 4 квартале 2020 года, но падение экономики в 1 квартале может быть ещё более сильным.

Лагард должна действовать на опережение в связи с ожидаемым ростом инфляции по причине роста цен на энергоносители, повышения НДС в Германии и ростом инфляции в связи с ужесточением требований по климату.

Кроме подготовки благоприятной почвы для анализа последующих экономических отчетов Еврозоны ничего интересного в риторике Лагард не ожидается.

Росту баланса ЕЦБ может позавидовать любой рисковый актив, тренд продолжится как минимум в течение этого года:

( Читать дальше )

Блог им. Kitten |Клеймо кровавого диктатора. Обзор на предстоящую неделю от 10.01.2021

- 10 января 2021, 23:39

- |

По ФА…

— Протокол ФРС

Все члены ФРС поддержали изменение указаний в отношении программы QE в «руководстве вперед» о продолжении покупки активов в текущем размере 120 млрд. долларов ежемесячно до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен.

Члены ФРС отметили, что проведение программы QE с привязкой к достижению экономических целей позволит лучше реагировать на изменения в экономике.

К примеру, если прогресс в достижении целей ФРС будет более медленным, чем прогнозируется сейчас, то ставки будут сохранены низкими более длительное время, а баланс ФРС вырастет сильнее.

Ряд членов ФРС допускает увеличение размера программы QE или покупку ГКО США с более длительным сроком погашения в случае, если достижение целей согласно мандату ФРС будет более длительным, другие члены ФРС призывают к разумному взвешиванию пользы и ущерба от покупки активов.

В отношении сроков сокращения программы QE, то ряд членов ФРС отметили, что после достижения прогресса в отношении максимальной занятости и роста инфляции начнется постепенное сокращение размера программы QE, а сам процесс сворачивания покупки активов будет аналогичен процессу в 2013-2014 годах.

( Читать дальше )

Блог им. Kitten |Конференция на Nonfarm Payrolls.

- 08 января 2021, 13:18

- |

Вакцина Pfizer/BioNTech оказалась эффективна против мутаций белка N501Y, обнаруженных в вариантах Британии и Южной Африки.

Однако, есть сомнения в отношении эффективности вакцин против южноафриканской мутации белка E484K, на исследование которой уйдет ещё несколько недель, не говоря о том, что мутации происходят чрезвычайно быстро, что может привести к проблемам в будущем.

Сегодня внимание участников рынка будет сфокусировано на отчете по рынку труда США с публикацией в 16.30мск.

Все косвенные данные указывают на значительное замедление рынка труда, но реакция должна быть краткосрочной, ибо вакцинация и новый пакет фискальных стимулов приведут к восстановлению рынка труда США в будущем.

Тем не менее, отрицательное количество новых рабочих мест может привести к сильному шипу на уход от риска, тогда как данные лучше прогноза станут позитивным шоком.

На валютном рынке логично ожидать первый шип в зависимости от влияния нонфарма на политику ФРС, вторая реакция будет в соответствии с корреляцией аппетита к риску.

Однако, нонфарм значительно лучше прогноза приведет к сильному росту доходностей ГКО США, что может спровоцировать закрытие шортов доллара на фиксировании прибыли недели, тогда коррекция на падение доллара отложится до понедельника.

Отчет по рынку труда Канады также будет опубликован в 16.30мск, его качество и разница с нонфармом США окажут значительное влияние на луни.

( Читать дальше )

Блог им. Kitten |Взгляд в будущее. Новогодний обзор от 03.01.2021

- 04 января 2021, 00:06

- |

Смена экстравагантной политики Трампа на более традиционное правление Байдена значительно упростит жизнь трейдерам, торгующим на валютном рынке, но усложнит работу на фондовом рынке.

Во времена президентства Трампа торговля на валютном рынке напоминала родео на быке, в любой момент заявления о повышении торговых пошлин, валютной политике или разрыве международных соглашений могли сбросить с тренда.

Администрация Байдена будет играть согласно правилам, что вернет зависимость основных трендов на валютном рынке от политики ЦБ.

Сон инвесторов во время четырехлетнего правления Трампа был крепок и спокоен, за исключением начала пандемии коронавируса, ибо Дональд судил о своем рейтинге исходя из уровней фондового рынка.

Приход администрации Байдена доставит немало проблем инвесторам, ибо изменение налоговой политики, заключение международных соглашений по налогообложению цифровых компаний и климату спровоцирует коррекцию на фондовом рынке, не говоря о перспективе закручивания крана ликвидности ФРС.

( Читать дальше )

Блог им. Kitten |Мир погряз в переговорах. Обзор на предстоящую неделю от 20.12.2020

- 20 декабря 2020, 23:07

- |

По ФА…

Заседание ФРС

ФРС приняла решение о сохранении текущего ежемесячного размера программы QE в размере 120 млрд. долларов «до тех пор, пока не будет достигнут существенный дальнейший прогресс в достижении целей по максимальной занятости и стабильности цен».

Состав покупок активов также остался неизменным, ФРС продолжит ежемесячно покупать ГКО США на 80 млрд. долларов с прежней длительностью погашения, а ипотечные бонды на 40 млрд. долларов.

Экономические прогнозы по росту инфляции и ВВП США были существенно пересмотрены на повышение, прогнозы по уровню безработицы U3 были пересмотрены на снижение.

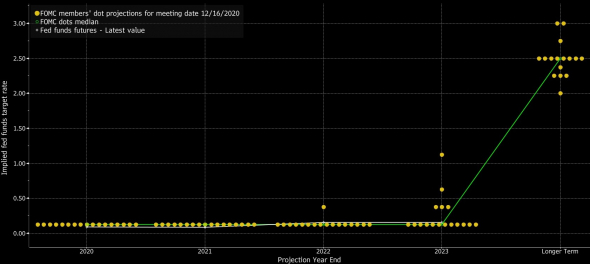

Точечные прогнозы членов ФРС по ставкам остались практически неизменными, члены ФРС в большинстве не ожидают повышения ставки на всем прогнозируемом горизонте:

( Читать дальше )

Блог им. Kitten |Конференция на заседании ФРС

- 16 декабря 2020, 14:40

- |

Оптимизм в отношении достижения соглашения по Брексит приводит к росту фунта, PMI Еврозоны в первом чтении за декабрь лучше прогноза ускорили рост евро.

Лидеры Конгресса США провели ночью два раунда переговоров по пакету фискальных стимулов и финансированию расходов правительства, оптимизм по достижению компромисса растет.

Достижение соглашения по Брексит и пакету фискальных стимулов Конгресса США усилит аппетит к риску и приведет к рождественскому ралли на фондовых рынках, после чего ожидается фиксирование прибыли с разворотом на рост доллара.

Сегодня внимание участников рынка будет сфокусировано на заседании ФРС, переговорах по Брексит и пакету фискальных стимулов Конгресса США, а также экономических данных.

ФРС огласит решение в 22.00мск, пресс-конференция Пауэлла начнется в 22.30мск.

Рынки ждут оглашение решения ФРС в отношении «традиционной» программы QE.

На текущий момент у ФРС нет необходимости во внесении каких-то изменений в свою политику, ибо финансовые условия являются самыми мягкими за всю историю, но замедление экономики США на фоне очередной волны пандемии коронавируса, отсутствие соглашения по пакету фискальных стимулов Конгресса США создают риски фискального обрыва с 1 января, а отсутствие соглашения по Брексит может привести к падению фондовых рынков.

( Читать дальше )

Блог им. Kitten |Йеллен вновь аккомпанирует ФРС. Обзор на предстоящую неделю от 13.12.2020

- 13 декабря 2020, 23:20

- |

По ФА…

На уходящей неделе:

Заседание ЕЦБ

ЕЦБ принял решение об увеличении размера программы PEPP на 500 млрд. евро до 1,85 трлн. евро и продлил срок её действия как минимум до марта 2022 года, а реинвестирование в рамках программы PEPP продлится минимум до конца 2023 года.

ЕЦБ смягчил условия кредитования по TLTRO и увеличил количество аукционов, также увеличив количество операций PELTRO.

Смягчение правил залога было продлено до июня 2022 года.

Все решения ЕЦБ оказались на нижней границе ожиданий рынка и не могут привести к росту евро, ибо были учтены в котировках ранее.

Перед оглашением решения ЕЦБ доходности ГКО стран Еврозоны снижались, особенно южных стран, доходности 10-леток ГКО Испании даже упали на отрицательную территорию, но решение ЕЦБ не смогло закрепить эту тенденцию и очевидно, что пузырь на долговом рынке Еврозоны превысил все пределы.

Новые экономические прогнозы ЕЦБ оказались лучше ожиданий рынка:

( Читать дальше )

Блог им. Kitten |Конференция на заседании ЕЦБ

- 10 декабря 2020, 14:01

- |

Ужин премьера Британии Джонсона и главы Еврокомиссии Урсулы фон дер Ляйен закончился провалом.

По окончании переговоров Урсула заявила, что обе стороны получили четкое представление о позициях друг друга по Брексит, разногласия остаются глубокими.

Джонсон и Урсула договорились, что переговоры продолжатся до воскресенья, после чего будет необходимо поставить точку.

Фон дер Ляйен предупредила, что «несколько дополнительных дней, вероятно, отображают надежду Британии на то, что лидеры ЕС на саммите согласятся скорректировать свои „красные линии“ по условиям равного игрового поля, но это маловероятно».

Невзирая на очередной и, вроде бы, крайний дедлайн в воскресенье, дипломаты ЕС заявляют, что настоящим дедлайном является 18 декабря.

Сегодня внимание участников рынка переключится на саммит лидеров ЕС, заседание ЕЦБ, экономические данные США и переговоры в Конгрессе США по пакету фискальных стимулов.

Саммит лидеров ЕС начнется в 15.00мск, было заявлено, что Брексит не станет темой обсуждения, лидеры ЕС лишь заслушают доклад главы Еврокомиссии о переговорах с Джонсоном, но это явно не является правдой.

Безусловно, лидерам ЕС придется уделить главное внимание собственным проблемам, в частности снятию вето Венгрии и Польши с бюджета и фонда восстановления ЕС, Германия вместе с Польшей и Венгрией подготовили декларацию, которая по сути предоставит индульгенцию Венгрии и Польши и выкинет идею о привязке верховенства права к получению денег из фондов ЕС в мусорку, остальным 24 странам будет предложено поставить свою подпись под этим историческим документом.

( Читать дальше )

Блог им. Kitten |Кульминация Brexit. Обзор на предстоящую неделю от 06.12.2020

- 06 декабря 2020, 23:59

- |

По ФА…

Nonfarm Payrolls

Ноябрьский отчет по рынку труда США вышел хуже прогноза, хотя падение уровней безработицы частично нивелировало негатив.

Но доллар не смог продолжить падение по двум причинам: из-за роста доходностей ГКО США на фоне усиления ожиданий по принятию Конгрессом США нового пакета фискальных стимулов и по причине фиксирования прибыли на закрытии недели.

В разрезе декабрьского решения ФРС отчет не представляет большой ценности, ибо он недостаточно плох для увеличения размера программы QE и недостаточно хорош для снижения размера программы QE.

Ключевые компоненты отчета по рынку труда США:

— Количество новых рабочих мест 245K против 469K прогноза, ревизия за два месяца ране +11К: сентябрь пересмотрен до +711К против +672К ранее, октябрь до +610К против +638К ранее;

— Уровень безработицы U3 6,7% против 6,9% ранее;

— Уровень безработицы U6 12,0% против 12,1% ранее;

— Уровень участия в рабочей силе 61,5% против 61,7% ранее;

— Рост зарплат 4,4%гг против 4,4%гг ранее (ревизия вниз с 4,5%гг);

— Средняя продолжительность рабочей недели 34,8 против 34,8 ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс